Kurzfassung

Die Betriebsnachfolge sollte immer strategisch angegangen werden. Dazu gehört auch die steuerliche Gestaltung. Vorgezogene Schenkungen können ein Weg sein, um Vermögen günstig an die nächste Generation zu übertragen.

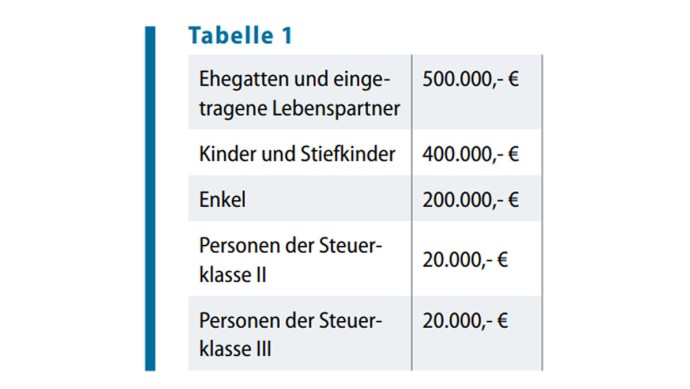

Zur Optimierung der steuerlichen Gestaltungsmöglichkeiten sollte jeder Unternehmer über eine lebzeitige Übertragung des Unternehmens und des übrigen Vermögens nachdenken. Vorab die wichtigsten Fakten zur Erbschaft- und Schenkungsteuer. Die Erbschaft- und Schenkungsteuer wird nach drei Steuerklassen erhoben. Die jeweilige Steuerklasse ist abhängig vom Verhältnis des Erwerbers zum Schenker.Die Steuerklasse I gilt für Ehegatten, eingetragene Lebenspartner, Kinder (eheliche oder nichteheliche Kinder, Adoptivkinder, Stiefkinder), Enkel und Urenkel sowie bei einer Erbschaft für Eltern und Großeltern.

Unter die Steuerklasse II fallen Eltern und Großeltern (bei einer Schenkung), Geschwister, Neffen und Nichten, Stiefeltern, Schwiegereltern, Schwiegerkinder, geschiedene Ehegatten und Lebenspartner einer aufgehobenen Lebenspartnerschaft. Die Steuerklasse III gilt für alle übrigen Erwerber.

- Ausgabe 6/2023 Seite 046 (244.5 KB, PDF)

Die persönlichen Freibeträge staffeln sich wie folgt:

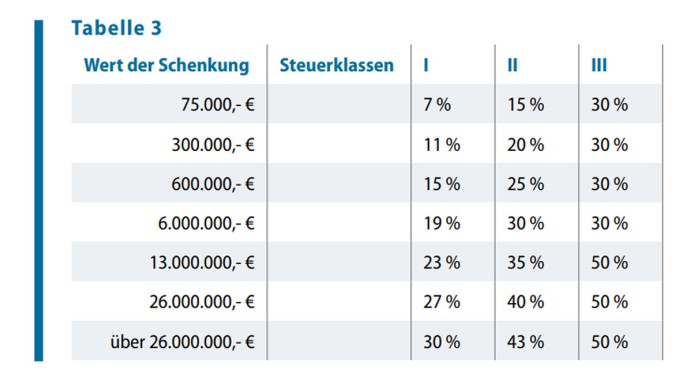

Die Steuersätze, die für die Erbschaft bzw. Schenkung angesetzt werden, sind einerseits abhängig von dem Wert der Erbschaft bzw. Schenkung und andererseits von der jeweiligen Steuerklasse (siehe Tabelle 3). Folgende Besonderheiten bringt das Erbschaft- und Schenkungsteuergesetz mit sich. So besteht die Möglichkeit, das Familienheim an den Ehepartner oder eingetragenen Lebenspartner komplett steuerfrei zu verschenken. Eine Immobilie ist ein Familienheim, wenn darin eine Wohnung zu eigenen Wohnzwecken dauerhaft genutzt wird. Daher besteht keine Befreiung für das Ferien- oder Wochenendhaus. Diese Regelung gilt grundsätzlich auch, wenn die Kinder oder die Enkel das Familienwohnheim erben (nicht bei Schenkung) und das Familienheim unverzüglich selbst nutzen. Zu beachten ist aber, dass in diesem Fall die Erbschaft insoweit nur steuerfrei ist, soweit die Wohnfläche des Familienheims 200 Quadratmeter nicht übersteigt.

Eine weitere Begünstigung gibt es für vermietete Wohnimmobilien, die sich im Privatvermögen befinden. Bei der Bewertung von Wohnimmobilien wird ein Abschlag von 10 Prozent gewährt. Folglich werden aufgrund des "wohnungspolitischen" Vermieterabschlages nur 90 Prozent des Wertes der Wohnimmobilie als Bereicherung bei einer Schenkung angesetzt.

Beispiel 1:

Schenken sowohl Mutter als auch Vater dem Kind je 400.000,- Euro, so ist der Erwerb für das Kind aufgrund der Freibeträge steuerfrei. Schenkt hingegen der Vater 500.000,- Euro und die Mutter 300.000,- Euro, so sind 100.000,- Euro vom Vater zu versteuern, da dieser Betrag den Freibetrag überschreitet. Der von der Mutter nicht genutzte Freibetrag kann nicht auf den Vater übertragen werden.

Tipp: Der Vater schenkt der Mutter vorab zur freien Verfügung 100.000,- Euro (falls noch Freibeträge vorhanden sind) und jeder schenkt dem Kind danach 400.000,- Euro. Damit ist die Schenkung steuerfrei.

Beispiel 2:

Schenkt hingegen das Kind dem Vater 300.000,- Euro, so kann dieser nur einen Freibetrag von 20.000,- Euro geltend machen, da er unter die Steuerklasse II fällt. Folglich hat der Vater 280.000,- Euro mit 20 Prozent zu versteuern. Daraus folgt eine Schenkungssteuerlast i. H. v. 56.000,- Euro.

Schenkung von Betriebsvermögen

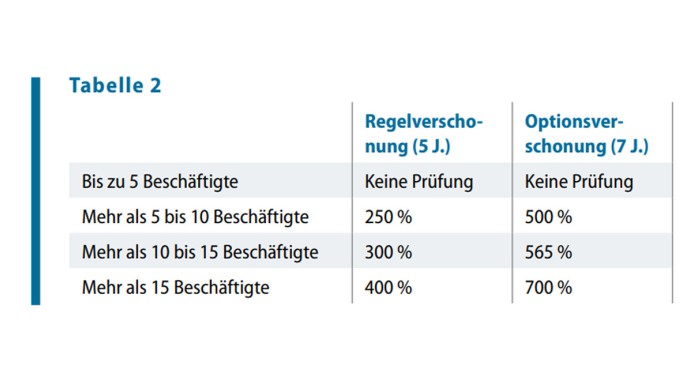

Aber wie verhält es sich bei der Schenkung von Betriebsvermögen? Nach dem Erbschaft- und Schenkungsteuergesetz gibt es ein sogenanntes Regelverschonungsmodell und ein Optionsverschonungsmodell. Nach der Regelverschonung wird ein Verschonungsabschlag von 85 Prozent gewährt, das bedeutet 85 Prozent des Betriebsvermögens kann steuerfrei weitergegeben werden. Bei der Optionsverschonung können sogar 100 Prozent des Betriebsvermögens steuerfrei an den Übernehmer übertragen werden. Dabei muss bei der Regelverschonung das übertragene Unternehmen fünf Jahre weitergeführt werden, bei der Optionsverschonung sieben Jahre. Die Optionsverschonung kann aber nur gewählt werden, wenn in dem Unternehmen maximal 20 Prozent Verwaltungsvermögen stecken, das grundsätzlich eigentlich nicht steuerbegünstigt ist. Zusätzlich gibt es bei der Lohnsummenregelung eine Differenzierung (Tabelle 2).

Das bedeutet, dass für Betriebe bis zu fünf Arbeitnehmern die Lohnsummenprüfung für die Gewährung von Steuervergünstigungen oder -freiheit entfällt. Für Unternehmen, die mehr als fünf bis zu 15 Arbeitnehmer haben, gibt es die obigen Differenzierungen und bei Unternehmen mit mehr als 15 Arbeitnehmern muss bei der Regelverschonung innerhalb von fünf Jahren 400 Prozent der Ausgangslohnsumme erreicht werden und bei der Optionsverschonung 700 Prozent innerhalb von sieben Jahren. Dabei ist die Ausgangslohnsumme die durchschnittliche Lohnsumme der letzten fünf Jahre vor Übertragung. In die Lohnsumme sind alle Löhne, Gehälter und andere Bezüge und Vorteile inklusive Steuern und Sozialabgaben einzubeziehen.

Weiterhin gibt es eine Wertgrenze, da große Unternehmensvermögen nicht mehr gänzlich steuerfrei weitergegeben werden sollen. Diese Wertgrenze liegt bei 26 Millionen Euro. Bis zu dieser Wertgrenze fällt unter den oben genannten Voraussetzungen, je nachdem, welches Modell gewählt wird, weiterhin keine Erbschaft- oder Schenkungsteuer an. Ab dieser Grenze gibt es die Möglichkeit eines Verschonungsabschlagsmodells.

Kommentar

Der Faktor Zeit darf bei einer erfolgreichen Unternehmensnachfolge nicht unterschätzt werden. Eine frühe Einbeziehung des Nachfolgers hilft dabei, späteren Missverständnissen vorzubeugen. Sowohl Übergeber als auch Nachfolger müssen sich aber im Klaren sein, was eine Unternehmensnachfolge für die jeweilige Person bedeutet. Bei dem Thema Unternehmensnachfolge sollte auch nie die steuerliche Gestaltung aus dem Auge verloren werden. So ist es unter bestimmten Voraussetzungen möglich, Betriebsvermögen bestenfalls sogar steuerneutral zu übertragen. Darüber hinaus sollte auch über vorgezogene Schenkungen nachgedacht werden, da nach Ablauf von zehn Jahren der persönliche Freibetrag erneut in Anspruch genommen werden kann. Somit kann Vermögen steuergünstig an die nächste Generation übertragen werden.